モノの値段が上がり続ける今の時代、貯金ができない人は貧しい生活、貧しい老後を送る人生が待っています。

自分はもちろん、大事な家族と裕福な生活を送ることも叶いません。

そこでこの記事では、何とか貯金をして今よりも豊かに生活したい夫婦向けに

- 世の中の夫婦の貯金額データ

- 貯金ができない夫婦の特徴

- 夫婦の目標貯金額の立て方

- 夫婦で貯金できて、さらに加速させる方法

についてわかりやすく紹介していきます。

今ならまだ間に合います。

なぜなら、あなたはお金について不安を感じ、情報を集め、豊かな人生にするため動きはじめているからです。

この記事を読んでいただくことで、あなたにもできる貯金を増やすヒントを得ることができます。

ぜひ人生を良くする一歩として、お役立てください。

目次(タップで各項目へジャンプできます)

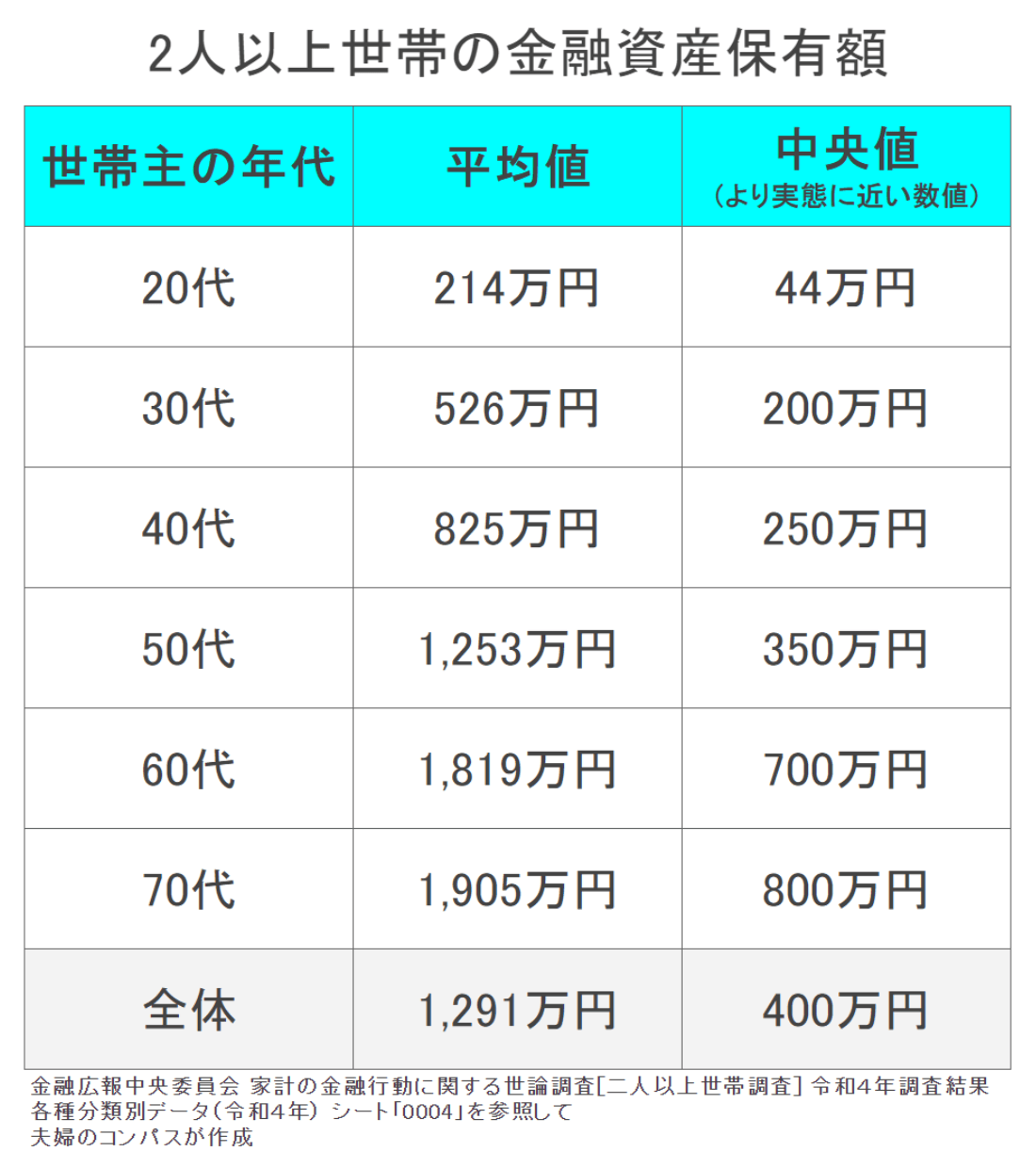

夫婦の年代別の貯金額データ

まず、夫婦の貯金額に関するデータを紹介しましょう。

以下は金融広報中央委員会が行なった「家計の金融行動に関する世論調査」のデータです。

夫婦・家族など2人以上世帯の持つ金融資産を年代別にまとめました。

画像:家計の金融行動に関する世論調査[二人以上世帯調査] 令和4年調査結果|金融広報中央委員会 をもとに夫婦のコンパスが作成

※平均値と中央値がありますが「中央値」の方がより実態に近い値になっていますので、参考にするときは中央値を見ましょう。

夫婦・家族など2人以上世帯の年代別金融資産額のデータ(中央値)は以下のとおりです。

- 20代:44万円

- 30代:200万円

- 40代:250万円

- 50代:350万円

- 60代:700万円

- 70代:800万円

あなたたち夫婦の貯金額(資産額)と比べて多いですか?少ないですか?

いずれにしろ、夫婦・家族で豊かな生活を送っていくためには貯金が多いに越したことはありません。

もしあなたたち夫婦の貯金額がデータよりも少ない状態なら、貯金できていない原因を見つけて改善していきましょう。(今からでもできます)

ここで紹介した調査データでは以下の金融資産がカウントされています。

- 預貯金

- 積立型保険

- 個人年金保険

- 株式、投資信託、債券

- 財形貯蓄

一方、以下の資産はカウントされていません。

- 日常の出し入れや引き落とし用の貯金

- ビジネス用に保有している金融資産

- 宝石、金、銀、プラチナ等の宝飾品

- 土地、建物等の実物資産

特に、日常生活費として使うお金はカウントされておらず、あくまで老後対策など長期で取り組んでいる貯蓄が調査対象になっている点に注意しましょう。

貯金ができない夫婦の特徴

夫婦の貯金を増やしていくためには、まず貯金できていない理由を知る必要があります。

ここでは、貯金が思うように増えない夫婦の特徴を紹介しましょう。

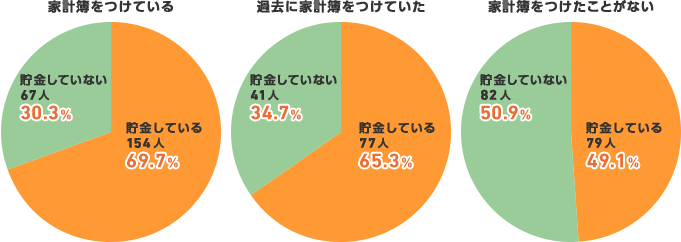

家計簿をつけたことがない

貯金ができない夫婦は、そもそも家計簿をつけたことがない傾向があります。

実際、保険クリニックが行った「貯金や家計簿に関するネットアンケート調査」の結果によると、家計簿をつけたことがない人は家計簿をつけている人に比べて貯金している人が少ないことが分かりました。

画像:家計簿つけないと半分以上が貯金できない!現役FPの家計簿のコツを大公開|保険クリニック

家計簿をつけていないと毎月の支出がどんぶり勘定になり、家計のムダにも気づけず、貯金が減ってしまいます。

借金がある

借金があると毎月の支出が多くなるので当然お金は貯まりにくくなってしまいます。

もし夫婦で隠していた借金が見つかった日にはお金が増えないどころではなく、夫婦関係が崩壊することに。

パートナーが貯金しているだろうと他力本願でいる

夫婦の貯金をパートナー任せにしている場合も要注意。

「貯金はパートナーがしてくれてるだろう」と夫婦それぞれが他力本願でいると、ふたを開けてみると夫婦の両方とも貯金ができていなかったという悲劇も起こりえます。

夫婦それぞれの貯金額を知らない

パートナーと自分の銀行口座を見て(あるいは共通口座を見て)お金について話をしていますか?

夫婦それぞれで貯金をしようと言っていても、実は気づかないうちに浪費されて貯金が減っていたという事態に陥ることも。

お金を使い、残りを貯金している

毎月の給料から今月の支出が終わって最後に残ったお金を貯金をしていると、貯金できる金額が安定せずに蓄財は進みません。

家計の収支が赤字になった月は貯金ができず、いつまでたっても裕福にはなれません。

目標の貯金額をつくっていない

そもそも貯金額の目標がないと毎日のお金に対する意識が低くなり、行動にも結び付かず、お金はたまっていきません。

また、夫婦で貯金する目的がないと「何のために貯金してるんだろう」と虚無感に襲われて貯金のモチベーションも保てなくなってしまいます。

夫婦の目標貯金額の立て方

貯金できない特徴に当てはまるものはありましたか?

もし貯金を成功させたいなら、まず夫婦で毎月の目標貯金額を決めるのがおすすめ。

なぜなら目標を作るだけでお金への意識が簡単に高まるからです。

とはいえ、夫婦でどのように目標貯金額を決めればいいのか分からない人もいるでしょう。

そこでここではおすすめの目標貯金額の立て方を3つ紹介します。

目標貯金額の決め方1:収入の10%

難しいことは考えずとりあえず貯金をはじめたいという人は「自分たち夫婦の収入の10%を貯金する」ことをまず目指しましょう。

たとえば、月の収入が50万円なら毎月5万円を貯金して、このお金には手を付けないようにします。

一般的なサラリーマンであれば生涯賃金が2~3億円なので、毎月収入の10%を貯金できれば2,000万円~3,000万円ほどが貯金できお金の不安も大きく減らすことが可能です。

ちなみにこの「10%」という数字はベストセラーとなった書籍「バビロン大富豪の教え」にて紹介されているお金持ちになるための7つの教えの1つです。

詳しくは以下の動画が分かりやすいのでぜひ見てみてください。

目標貯金額の決め方2:夫婦の実現したい目的から逆算

貯金額の目標の立て方の2つ目は自分たち夫婦が実現したい目的から逆算する方法です。

人生という長いスパンではなく

- 高級レストランに行く

- キャンプセットを買う

- 海外旅行をする

など、あくまで短期~中期的に実現したいことから逆算して貯金の目標を立てます。

たとえば「1年後の夏に海外旅行のために50万円を貯めるぞ」と決めれば、

50万円 / 12ヶ月 = 4.2万円

になるので、毎月4.2万円を目標に貯金すればいいことが分かります。

人生の遠い未来のことまで決められないという場合は、実現したいコトや欲しいモノから逆算して貯金の金額を決めてみましょう。

目標貯金額の決め方3:ライフプランから逆算

人生についてがっつり決めて貯金したい場合は「目指すライフプラン」から逆算して目標の貯金額を決めてみましょう。

ライフプランとは人生の設計図のことで、以下のような人生での大きなイベントを見越して何歳でいくらの貯金が必要なのかを計算していきます。

- 結婚式・ハネムーン

- マイホーム購入、マイカー購入

- 子供の出産・育児・教育(学校)

- 子供の結婚

- 仕事の定年退職

- 老後の生活

ライフプランシミュレーター、あるいはファイナンシャルプランナーに相談して理想の人生を設計してみると、何年後にいくら必要なのか貯金額の目安も計算できるようになります。

無料で登録も必要なく利用できるので、試しに計算してみましょう。

プランシミュレーションサイトの例▼

ライフプランシミュレーション|一般社団法人全国銀行協会

必要なお金が計算できたら、以下のように直近の目標まで分解してみましょう。

50年後までに5,000万円貯めるぞ

⇒ 10年後までに1,000万円

⇒ 1年後までに100万円

⇒ 毎月夫婦で8.4万円の貯金が必要

と計算でき、遠い未来のことでもかなり現実味が出てきますね。

理想と現実の差に絶望することもあるのですが、それはそれで受けとめて、どうやったら夫婦で目標の貯金額を達成できるか現実的な視点で話し合ってみましょう。

後述する貯金を加速させるコツも参考にしてみてください。

夫婦で貯金できるおすすめの方法2選

目標の貯金額が決まったら夫婦で達成を目指しましょう。

ここでは資産形成の第一歩として、貯金できない人でも貯金できるようになる方法を紹介します。

貯金方法1:夫婦の貯蓄用口座をつくって毎月貯金する

夫婦共通の貯蓄用口座をつくって毎月定額を貯金していくシンプルな方法です。

給与の受け取り口座から貯蓄用口座への振り込みを毎月自動的に設定しておくこともでき、簡単にお金がたまっていく仕組みを作れます。

「生活用口座」と「貯蓄用口座」を切り分けて管理することで、貯金を使ってしまう可能性をグッと下げることができます。

貯蓄用に新しい口座を用意する手間はありますが、一番オーソドックスな貯金方法です。

貯金方法2:「支出担当」「貯蓄担当」に夫婦の役割を分ける

夫婦によっては「支出担当」と「貯蓄担当」のようにお金管理の役割を人で分けてしまうのも貯蓄をする一つの手です。

たとえば以下のような形で夫婦の役割を分けてしまいます。

- 夫:収入のすべてを生活費にあてる(残りは貯金)

- 妻:収入のすべてを貯金に回す

この場合、夫婦それぞれの口座を「支出用」「貯金用」としてそのまま使えるため、新しい銀行口座を作る手間がなくお金の管理も簡単かつシンプルになります。

一方、支出担当になった方は「自分はお金を払うばかりで不公平だ」と不満を抱えやすい点には注意が必要です。

「旦那と妻の銀行口座は一家共通の財布として使っても問題ないか?」をあらかじめ夫婦で話し合っておきましょう。

夫婦の貯金額を増やす・加速させるコツ

夫婦で貯金をする仕組みをつくれたら、あらためてお金を貯めていきましょう。

ここでは夫婦で効率的に貯金ができるようになるコツを紹介していきます。

適当でもいいので、必ず毎月の目標金額を決める

目標数字がないとお金に対する意識が弱まり、貯金できない状態を変えることはできません。

貯金目標の立て方を参考に、毎月の貯金目標を仮でもいいので「必ず」決めましょう。

先に貯金して、残ったお金で生活する(財形貯蓄、定期預金、自動振替)

お金がたまらない人は「残ったお金を貯金に回してしまう」のも大きな原因。

そこで無理やりにでも貯金できる「自動振替」や「定期預金」や「財形貯蓄」を活用してみましょう。

「自動振替」は給与口座から貯蓄用口座に自動で移してくれる銀行口座の設定で、お金を使う前に貯金できます。

「定期預金」は満期までお金が引き出せない仕組みのため、こちらも確実性の高い貯金方法です。

「財形貯蓄」は給与天引きで会社が確実に貯金してくれる方法です。(私も活用していたことがあり、気づいたら100万円ほど貯金できていました)

どれもほったらかしにしておくだけで気づいたらお金がたまっていく便利な方法です。貯金が苦手な人はぜひ活用しましょう。

※財形貯蓄は会社によって制度がない場合もあるので確認してみましょう。

家計簿をつける

夫婦で貯金を増やしていくためには、収入と支出がいくらなのかを知っておく必要があります。

先に紹介しているように、家計簿をつけていない人は貯金もできていない傾向がありますので、ぜひ家計簿を始めましょう。

今ではスマホの家計簿アプリで自動的に家計簿ができあがります。うまく活用して目標額を達成できるように家計を見える化しましょう。

関連記事

共働き・財布別にも!夫婦の無料家計簿アプリおすすめ2選+α

固定費を減らす

早く貯金したいなら固定費の見直しを強くおすすめします。

というのも、固定費1つ見直せるだけで年間数千円~数万円レベルで貯金が増えるインパクトがあるからです。

固定費を見直すときは、たとえば以下のように考えてみましょう。

- 家賃の交渉、あるいは引越しはできないか?

- ローンを組み替えて負担を減らせないか?

- 保険を見直せないか?解約できないか?

- 車はそもそも必要か?レンタカーやカーシェアで代用できないか?

- インターネット通信費を安いプランにできないか?

- スマホ通信費を格安SIMに切り替えられないか?

- サブスクを解約できないか?

特に使用頻度の低いサブスクは解約候補になるので洗い出してみてください。

変動費を減らす

固定費を見直せたら変動費も見直してみましょう。

家計簿をもとに

- 自炊を増やせないか

- 外食・コンビニ利用を減らせないか

- 飲み会・遊びは見直せないか

- 無駄な買い物をしていないか

など、生活習慣を振り返りながら見直していきます。

中でもコンビニ利用は小さな買い物が積み重なり、気づくと大きな出費になっていることも多いため、いっそ利用を止めてみるのもおすすめです。

夫婦で夢を語る

夫婦で将来実現したい夢や目標を語り合いましょう。

「海外旅行をしよう」「広い家に住もう」など、夫婦で一緒に想像することで貯金する目的を見失わずにモチベーションも高めることができます。

また、定期的に夫婦で対話する時間も取れるので、夫婦関係も良好に保ちやすくなります。

夫婦の貯金が増えてきたら余剰資金で投資も挑戦しよう

夫婦で貯金ができてきたら、次のステップとして余ったお金で投資をしてみるのもおすすめです。

ここでは簡単に紹介しておきましょう。

夫婦で投資(株式・投資信託など)をチャレンジするべき理由

夫婦で投資をチャレンジするべき理由は以下の2つからです。

- 貯金よりもお金が増えるスピードが上がるから

- 貯金だけだとインフレにより買える力が減るから(実質お金が減るから)

貯金よりもお金が増えるスピードが上がるから

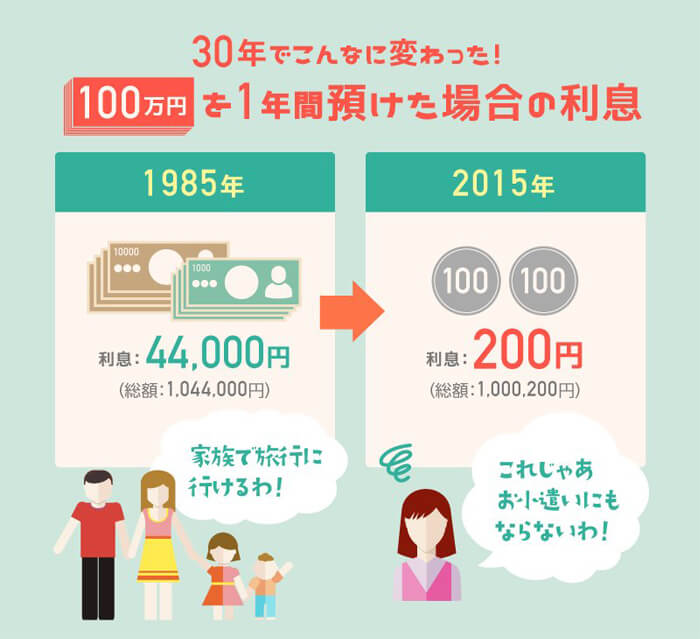

今や日本の銀行にお金を預けていても利息はほとんどつきません。

画像:低金利が続く日本では預金でお金が増やせない|三井住友銀行

一方で、株式や投資信託を購入して持っておくと、1年間で持っている資産額の2~5%増える、あるいは配当金がもらえる可能性があります。

また、複利の力で雪だるま式に資産が増えていくので、10年、20年という長期スパンで見たときには株式投資はプラスに伸びる確率が高いのです。

貯金だけだとインフレにより買える力が減るから(実質お金が減るから)

インフレで物価上昇が続く時代では貯金しているだけだと、買えるものが減ってジリ貧になるだけです。

たとえば1,000円を持っていて、ジュースを買うことを考えてみましょう。

- インフレ前:ジュース1本140円だと

1,000円 / 140円 = 7本買える - インフレ時:ジュース1本170円に値上がりすると

1,000円 / 170円 = 5本しか買えない

⇒買う力が減った

インフレが進むと、貯金額が変わらなくても買えるモノの量は減るため、実質的にお金が減っている状態に陥ってしまうのです。

貯金をさらに有効活用する方法として夫婦で投資も検討してみましょう。

まずは「積立NISA」からはじめること

つみたてNISAとは「積立投資」+「NISA」の2つを合わせた用語で、株式や投資信託などで出た利益が非課税になるお得な制度です。

つみたてNISAは「積立投資」と「NISA」をあわせた投資の仕組みのことです。

積立投資とは、毎月定額で株式や投資信託などを購入すること。定期預金の投資版のイメージです。

NISAとは、投資で出た利益から引かれる税金をおさえられる制度のこと。日本では通常、投資で出た利益にはおよそ20%の税金がとられます。(株で100万円儲けたら20万円を税金として支払い、80万円しか手元に入ってこない)

しかし、NISAを活用することで非課税で投資の利益を受け取ることができるようになります。(株で100万円儲けたら100万円がそのまま手取りになる)

また、「つみたてNISA」は日本が国として推し進めている制度で、金融庁が厳しく目を光らせているためギャンブル性の高い危険な投資商品が選べないようになっている点も特徴です。

貯金よりもお金がたまりやすく、比較的危険性が低く、長い目で見てお得な制度なのでぜひ前向きに検討してみてください。

必ず余剰資金で投資すること

投資の方がお金が増えると思って生活費まで投資に注ぎ込んでしまうことは絶対にやめましょう。

株式や投資信託への投資は言うまでもなくお金が減る可能性もあります。

「投資したお金が半分になってしまっても耐えられるか?」に対する答えがNOなら、あなたはリスクを取りすぎと言えます。

実際、投資したお金が半分近くマイナスになったことがありますが、日常生活に支障をきたすほど気が気ではなくなってしまいます。家族にも申し訳がたちません。

投資をする上で一番重要なことは「必ず余剰資金を使うこと」です。

夫婦で貯金する方法まとめ

夫婦で上手に貯金する方法について紹介してきましたがいかがでしたか。

家計簿を自動化して、お金の管理について夫婦で決めて、家計の見直しを進めることで着実に貯金を増やしていくことができます。

蓄財は早いに越したことはありません。

ぜひ夫婦・家族のより良い未来のために貯金ができる家計の一歩を踏み出してください。