給料が上がらないのに、物価が上がり、保険料も上がり、老後も不安。ジリ貧の苦しい生活を何とかしたい。

そんな願望を持っている人が真っ先にやるべきなのが「お金の管理」です。

「お金の管理が面倒くさい」「数字に弱い」など苦手意識を持っているかもしれませんが、実は、今ではお金の管理は簡単にできるようになり、誰でも一定以上の貯金・資産額を目指せるようになりました。

そこでこの記事では、何とか今の家計状況を改善したい人向けに

- お金の管理が失敗する夫婦の特徴

- 夫婦のお金の管理方法5選

- 自動的に家計簿ができあがるアプリの設定方法

- 【かんたん】夫婦のお金の管理ができるようになる簡単3ステップ

- 夫婦のお金の管理を成功させるポイント

- 貯蓄や資産をさらに増やすための5つのアイデア

について、わかりやすく紹介していきます。

この記事を読んでいただくことで、あなたに最適なお金の管理方法、そして簡単にできる家計管理の具体的なやり方がわかり、家計管理を改善するヒントが得られます。

今のままでは辛い未来、後悔する人生が待っているのみです。

この記事を参考にぜひ夫婦のお金の管理、ひいては夫婦・家族の人生をよくするためにお役立てください。

目次(タップで各項目へジャンプできます)

お金の管理が失敗する夫婦の特徴

まず、貯金や貯蓄など資産形成がうまくいかない人がなぜ失敗してしまうのかを簡単に知っておきましょう。

家計簿をつけていない(家のお金を把握してない)

お金の管理が苦手な夫婦はそもそも家計簿をつけていないケースが多くあります。

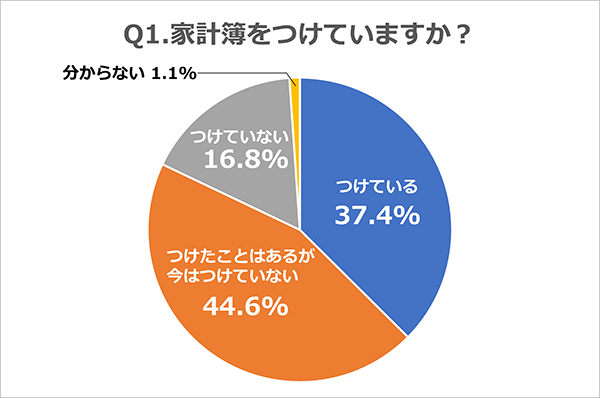

実際、株式会社PFUが行った「家計簿に関するアンケート調査」によると、6割以上の夫婦が現在家計簿をつけていない結果となりました。

画像:家計簿を共有している夫婦の89.3%が夫婦の時間や会話の満足度が高いと回答!|株式会社PFU

夫婦の貯金がいくらあるのか、毎月の収支はいくらか「お金の健康状態」が分かっていないので、赤字なのに浪費をしてしまい、気づいたときには手遅れになってしまうのです。

同調査によると、家計簿をつけられない人は

- 面倒でやめてしまう

- 忙しくて忘れてしまう

- 時間がなくて諦めてしまう

のような理由から家計簿をつけることが継続できていないケースが大半を占めています。(あなたには心当たりがありますか?)

でもこの点は安心してください。

今では3ステップで自動的に家計簿ができあがる便利な時代になったので、ズボラな人でも家計簿を継続しやすくなっています。

家計簿を自動的に作る方法は後述しているのでぜひ参考にしてみてください。

お金に関して感覚的で大雑把

「収入がこれだけあるんだから、ざっくりこれだけ使っても大丈夫だろう」と感覚的に生活しているので、固定費やサブスク、手数料などの細かな支出に気づかず、いつの間にかお金が目減りしてしまいます。

数字で見るべきものを雰囲気でつかもうとしている夫婦ほどお金の管理を失敗しやすいため要注意です。

見栄や嫉妬心から浪費・生活水準アップをしている

見栄や嫉妬心から無理して生活水準を上げたり、浪費をしている夫婦も将来お金に困る可能性が高まります。

浪費のすべてが悪いわけではありませんが、必要以上の支出が多いと貯蓄や資産形成は進みません。

身の丈に合っていないお金の使い方をしていると、いつかはシワ寄せがきて苦しい家計状況に陥ってしまいます。

夫婦のお金の管理方法5選

お金の管理がうまくいく夫婦とそうでない夫婦に共通する決定的な違いは「夫婦に合った家計管理ができているか否か」です。

夫婦で適切にお金の管理ができていれば、

- 順調に貯金でき

- さらに投資などで資産を増やし

- 裕福な生活も実現でき

- 老後のお金の不安もなくなり

安泰な人生を送れるようになります。

そこでここからは以下の代表的な夫婦のお金の管理方法を5つ紹介します。

- 生活費の項目別に支払いを分担する

- 夫婦それぞれが「支出担当」「貯蓄担当」で役割分担する

- 夫婦の片方が2人分の口座・家計管理をする

- 夫婦共同の口座を作って毎月入金・生活費として使う

- 夫婦どちらかの口座にすべてまとめてしまい、必要に応じて支出する

自分たち夫婦にはどの方法があっているか、チェックしてみてください。

【お金の管理方法1】生活費の項目別に支払いを分担する

夫婦のお金の管理方法の1つ目は、生活費の項目別に支払いを分担する方法です。

たとえば夫は固定費、妻は固定費以外の変動費を支出するのように、夫婦でルール化します。

- 夫:固定費を支払う

ローン、家賃、保険料、通信費、水道光熱費、教育費、サブスクなど - 妻:変動費を支払う

食費、日用品費、衣服・美容費、レジャー費など

夫婦のどちらが何にお金を払うのかシンプルになるため支出の管理をしやすくなる点がメリットです。

冠婚葬祭、家具家電の購入、けがや病気など、突然の出費があるときはどうするかも夫婦で話し合っておくと揉めずに済みます。

- 夫婦で財布を分けたい

- 夫婦の一方の収入が比較的多い

【お金の管理方法2】夫婦それぞれが「支出担当」「貯蓄担当」で役割分担する

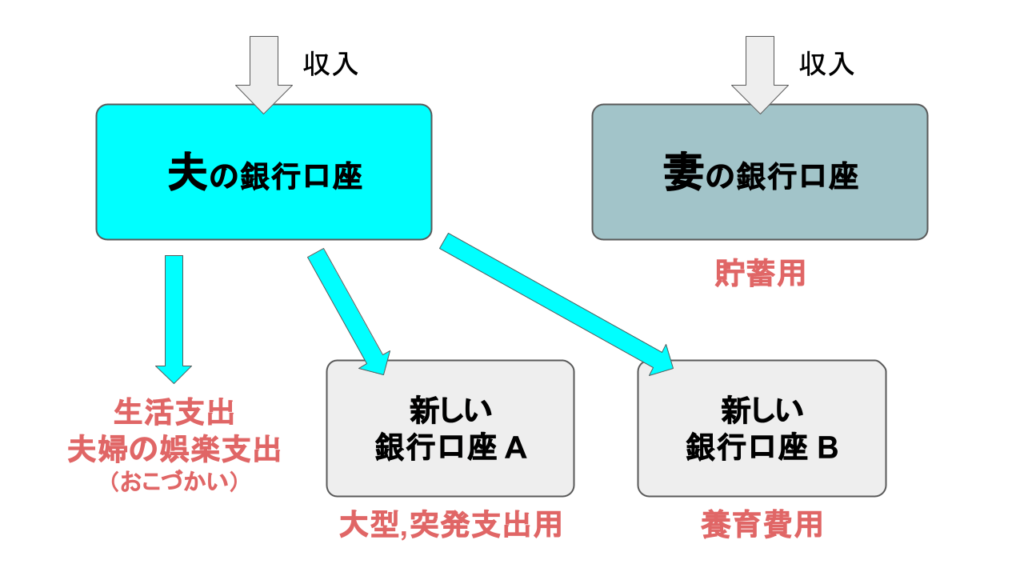

夫婦のお金の管理方法の3つ目は、夫婦それぞれで「支出担当」「貯蓄担当」のようにお金の役割を分担する方法です。(ちなみに筆者はこのやり方です)

たとえば以下のような形でお金の管理をします。

- 夫:収入からすべての生活費を支出する(残りは貯蓄)

- 妻:収入のすべてを貯蓄とする

この方法は共通口座を作る手間がなく、管理する銀行口座数も少なく済むので家計管理をシンプルにできる点がメリットです。

注意点として、支出担当になった人の金銭的な負担が大きく個人としての資産は増えにくくなってしまうので、夫婦で問題ないか話し合っておきましょう。

- 夫婦共通資産としてお金を管理したい

- 夫婦で収入差がある

- 資産をパートナーに捧げてもいい

- できるだけお金の管理をシンプルにしたい

【お金の管理方法3】夫婦の片方が2人分の口座・家計管理をする

夫婦のお金の管理方法の5つ目は、銀行口座はそのままに、家計管理する人を夫婦のどちらかに絞る(通帳、キャッシュカード、クレジットカードを渡す)方法です。

どうしても数字が苦手、あるいはすぐ浪費してしまいお金を貯めるのが下手といった場合は、いっそのこと妻か夫のどちらかお金・数字に強い方に家計管理を一任してしまいます。

- 夫:家計管理苦手なので妻に一任

- 妻:夫と自分の銀行口座をまとめて管理

お金の管理者が1名になるのでおこづかい制にはなってしまいますが、家計をコントロールしやすくなるメリットがあります。

なお、必ず毎月の収支報告をして夫婦間で貯蓄・資産の透明化をしておくことが大切です。(でないと気づかないうちに浪費されていたなど悲しいトラブルにつながります)

家計管理担当を作る場合は、おこづかいの金額をすりあわせ、毎月の支出の目標額などあらかじめ夫婦で調整しておきましょう。

- 夫婦の1名は数字が得意、1名は苦手

- おこづかい制でもいい

- パートナーに全幅の信頼をおける

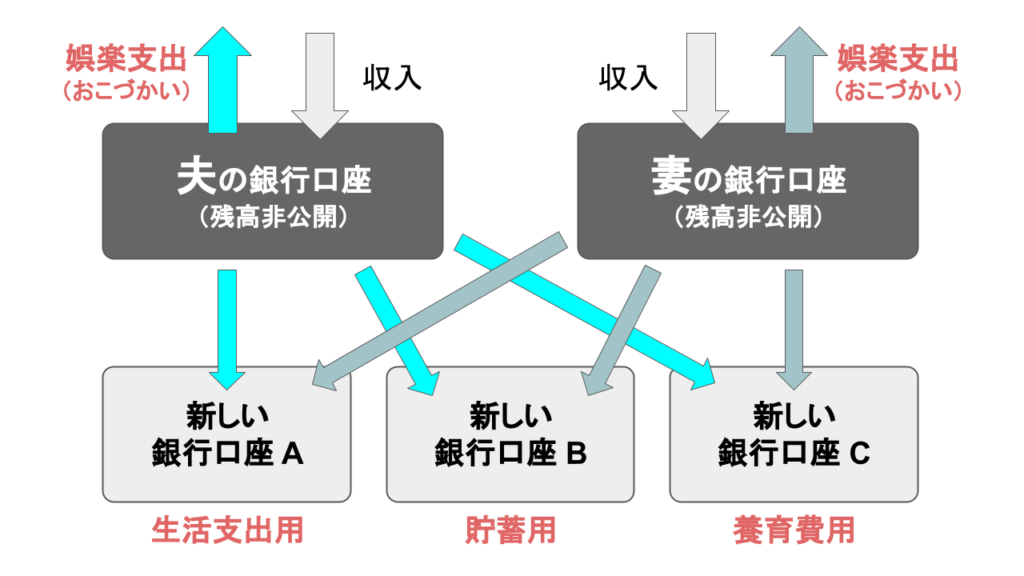

【お金の管理方法4】夫婦共通の口座を作って毎月入金・生活費として使う

夫婦のお金の管理方法の2つ目は、夫婦の共通の銀行口座をつくって毎月一定金額を入金し、共通口座から支出をするお金の管理方法です。

夫婦で財布を別々にしたい場合、それぞれの口座から支出すると管理が難しくなるので、共通口座をつくってお金を管理します。

- 夫:共通口座へ毎月20万円入れる

- 妻:共通口座へ毎月15万円入れる

- 共通口座:夫+妻の金額(35万円)から生活費に使う

夫婦共通の口座に入金される金額は夫・妻のそれぞれが確認できるので家計の透明化が図れます。

お金の出口も一か所に整理できるので家計管理がしやすい点もメリットです。

- 夫婦で財布を分けたい

- お金の管理を1か所でやりたい

- 夫婦お互いの資産状況は見せたくない

- 自分の稼いだお金はなるべく自由に使いたい

【お金の管理方法5】夫婦どちらかの口座にすべてまとめてしまい、必要に応じて支出する

夫婦のお金の管理方法の4つ目は、夫婦のどちらかの銀行口座に収入をまとめて置いておき、その口座から支出をする方法です。

夫婦でお金の出入りする場所が1か所になるため管理が楽になり、さらに家庭全体の資産状況も把握しやすくなる点が大きなメリットです。

- 夫:妻の口座へ収入のすべてを振り込み

- 妻:自分+夫のお金をもとに生活費に使う

ただし、必ず毎月の収支状況を夫婦で共有し家計の透明化を図っておきましょう。

- パートナーにお金を託すことは問題ない

- 生活費・教育費としてきちんと管理できる

- できるだけお金の管理をシンプルにしたい

【重要】パートナーの銀行口座へお金を振り込む場合は贈与税に注意する

夫婦だからよいだろうと思ってしまいがちですが、夫婦間でお金を送る・受け取るなど、資産の移動が発生する場合、贈与税を支払う可能性が生まれます。

贈与税とは、誰かに対して何らかの価値ある資産(例:金品、不動産など)の所有権を渡す(贈与する)ことで発生する税金のことです。

ただし、家族の生活費や教育費として使われる場合は基本的に贈与税の対象にはなりません。

なので、パートナーの口座へ移動させたお金は生活費・教育費としてのみ使うようにルール化しておき、無用なトラブルは起きないように配慮しておきましょう。

また、贈与税は110万円の基礎控除という税金が免除される枠があるのですが、110万円以上を他人に渡した場合には申告の必要が出てきます。

パートナーに渡す金額は1月1日から12月31日までの一年間で110万円未満におさえるようにすればそもそも贈与税による支払い問題は基本的に発生しませんので、「110万円まで渡す」のように決めておくとよいでしょう。

贈与税がかからないようにするチェック

- パートナーへ渡したお金は生活費・教育費として使う

- パートナーへ渡すお金は1月~12月までの1年間で110万円未満にする

夫婦のお金管理の準備:家計簿が自動的に作られるようにする

夫婦でお金の管理を成功させたいなら、家計簿が自動的に作られる状態を作る必要があります。

そのために、支払いをキャッシュレス化して家計簿アプリを使いましょう。

支払いをキャッシュレス化、家計簿アプリを使うべき理由

夫婦でお金の管理をするために支払いをキャッシュレス化する理由は「自動的に家計簿を作れるようになるから」です。

最近の家計簿アプリはカードや〇〇ペイと連携させることで、自動的に支払いを家計簿として作ってくれるのです。

家計簿が続かないのは面倒臭いことが大きな理由なので、家計簿づくりを自動化することで夫婦でお金を管理するハードルが大きく下がります。

また、クレジットカードや〇〇ペイでの支払いは現金を使う場合に比べて付与されるポイント分お得になるため小さいながらも家計にプラスになります。

簡単に家計簿が作れて、家計もプラスに向く動きですのでやらない理由はないでしょう。

以下では、キャッシュレス化と家計簿アプリを始める手順を解説します。

【準備1】支払いをキャッシュレス化する

「支払いをキャッシュレス化する」というのは、

- クレジットカード

- 電子決済(PayPay、楽天Pay、LINEペイなど)

などの電子決済で支払いを済ませ、現金は使わないということです。(※どうしても現金が必要なときのみ現金で支払い)

お財布が小銭で重くなることがなく、レジでの支払い時間も短く済むのでとても便利です。

【準備2】今使ってる銀行口座をインターネットで使えるようにする

今使っている銀行口座をインターネットで使えるようにする「ネットバンキング」も準備しましょう。

ネットバンキングとは、インターネット上で通帳の確認や振り込みができる銀行のサービスのことで、大手メガバンクをはじめ簡単に利用可能です。

ネットバンクを使うことで銀行口座も家計簿アプリと連携でき、夫婦の貯金も支出とあわせてまとめて把握できるようになります。

各金融機のホームページから利用方法が紹介されているのであわせて準備しておきましょう。以下にリンクもまとめておきました。

【準備3】家計簿アプリをダウンロードしてカード・〇〇ペイを紐づける

家計簿アプリをスマホにインストールしましょう。モチベーションアップするので支払いをキャッシュレス化する前にダウンロードするのもGOODです。

便利なおすすめ家計簿アプリは以下の記事で詳しく紹介していますのでぜひ参考にしてみてください。

関連記事

共働き・財布別にも!夫婦の無料家計簿アプリおすすめ2選+α

家計簿アプリをスマホにインストールしたら、続いて支払いに使う

- クレジットカード

- 電子決済方法(〇〇Pay、電子マネー)

- 銀行口座(ネットバンキング)

を家計簿アプリと連携しましょう。

家計簿アプリ内のメニューに「金融サービス連携」といった項目があるので、そちらから連携させることができます。

家計簿アプリと金融機関・サービスの連携には各サービスのIDとパスワードが必要になりますのであらかじめ準備しておくとスムーズです。

家計簿の自動化が完了。夫婦でお金の管理をスタートしよう

家計簿アプリと金融サービスの連携が終わると、

- キャッシュレス支払いの履歴

- 銀行口座の残高情報

をもとに、家計の収支や資産状況を家計簿アプリが自動的に作ってくれます。

食費、日用品費、通信費、娯楽費など、カテゴリを設定することで、自分たち夫婦は何にどれだけのお金を使っているのかが見える化されるため、お金の管理が捗るようになりますよ。

いよいよ夫婦でのお金の管理のスタートです!

家計簿アプリは「食費」「日用品費」のようにある程度自動的に費目を振り分けてくれるのですが、完璧に振り分けられるわけではないので一度目視で費目を振り分けておきましょう。

夫婦でお金を管理し、貯金・資産を増やす手順

さて、家計簿が自動で作られるように準備できたら、夫婦でさらに貯蓄・資産を増やすための動きをしていきましょう。

具体的には以下の流れでお金の管理を進めていきます。

- 夫婦のお金の目標を決める

- キャッシュレス+家計簿アプリで1ヶ月間生活する

- 夫婦で家計簿を振り返り、改善点を見つける

- 翌月に反映して目標との差が縮まったかを振り返る

- 目標は半年に1回、家計管理は毎月繰り返す

それぞれのやり方を参考にしてみてください。

1.夫婦のお金の目標を決める

まず、仮でもいいので夫婦でお金の目標を決めてみましょう。

このとき、数年後の目標を1ヶ月単位の目標まで落とし込むのがポイントです。

たとえば5年後に貯金を200万円増やしたいとしたとき、

5年後に200万円を貯金

→1年ごとに40万円を貯金

→1ヶ月ごとに3.4万円を貯金

となり、1ヶ月で3万4,000円ほどの貯金が増えているようにお金の管理をすればいいということがわかります。

目標が無いとただ何となく過ごして終わってしまうため、どんなに適当でもいいので貯金の目標は決めておきましょう。(目標をつくらないよりマシです)

2.キャッシュレス+家計簿アプリで1ヶ月間生活する

続いてキャッシュレス支払いで1ヶ月生活してみましょう。(※月の途中からでもとりあえず始めてみましょう)

実際に生活してみると現金を使わないことに違和感を感じますがすぐに慣れてしまいます。

キャッシュレス支払いした金額が家計簿アプリに自動的に登録されて少しずつ増えていくので家計管理の意識も高まりますよ。

3. 1ヶ月たった翌月はじめに夫婦で家計簿を振り返り、改善点を見つける

お金の管理をはじめた翌月の月初に夫婦で家計簿を見ながらお金について振り返る時間を作りましょう。

家計簿の振り返り時は最低限以下をチェックしておくのがおすすめです。

- 夫婦の合計収入

- 夫婦の合計支出

- 固定費(家賃、ローン、サブスクなど)

- 変動費(食費、日用品費、娯楽費など)

- 支出の大きい費目カテゴリTOP3

- 現在の銀行口座の金額(夫婦個別、合算)

- 先月の銀行口座の金額(夫婦個別、合算)

- 結果、目標の金額が貯金できてるか否か?

家計簿を見て、目標金額を貯金できているならそのままの生活を継続しましょう。

もし目標金額が達成できていなかったら、まずは支出の大きいカテゴリTOP3を出して、減らせる項目はないか検討してみましょう。

固定費を見直してみよう

固定費は1つ見直せるだけで1ヶ月数千円~数万円も安くできる可能性があるため、家計改善のインパクトは大きくなります。

- 家賃 ⇒安い場所への引っ越しはできないか?

- ローン ⇒ローンの組み換えはできないか?

- 保険料 ⇒必要以上のプランではないか?そもそも必要か?

- 車の維持費 ⇒レンタカー、カーシェアで代用できないか?そもそも必要か?

- スマホ通信費 ⇒格安SIMに切り替えられないか?

- インターネット ⇒必要以上のプランに入ってないか?

- サブスク(定期購読) ⇒あまり使ってないサブスクを終了できないか?

少し手間はかかりますが、一度やれば継続してお得になるため優先的に取り組みましょう。

4. 翌月に反映して目標との差が縮まったかを振り返る

家計簿を振り返りお金の改善点が見えたら実際に反映し、1ヶ月生活してみましょう。

そして翌月の振り返り時に、改善した点が実際に安くなっているのか、目標達成に近づいたのかをチェックしてみましょう。

上記で紹介している固定費を削ることができていれば、確実に貯蓄は進んでいるはず。

他の項目も検討して、さらに家計改善検討して、お金の管理を夫婦で進めていきましょう。

目標(ステップ1)は半年に1回、家計管理(ステップ2~4)は毎月繰り返す

家計管理が流れに乗ってきたら、ステップ2~4は毎月繰り返して夫婦でお金の状況を理解し、今後の動きをすりあわせていきましょう。

また、貯金の目標金額は半年に1回見直すのがおすすめです。

というのも、状況によって目標は調節したほうがお金の管理が長続きするためです。

- 目標金額を達成ている

⇒もう少し難しい目標金額に上げて貯金を加速させる - 目標金額を達成していない

⇒もう少し優しい目標に下げて貯金を継続させる

夫婦のお金の管理は長続きさせることが一番重要なため、モチベーションを保てるようにはじめのうちは自分たちに甘くしてもOKです。

ここで紹介した1~4ステップを淡々と回していけば、今よりも貯金が増えていくはずですので、ぜひ続けていきましょう。

夫婦でお金を管理する際の成功ポイント

お金を管理する際、成功できる夫婦とできない夫婦にはある程度の違いがあります。

ここではお金の管理が成功する夫婦になるためのポイントを紹介していきます。

収入・支出用の銀行口座はなるべくシンプルにする

お金の管理はなるべくシンプルにするのが鉄則です。

複数の銀行口座、複数のクレジットカードを使っていると、管理に時間もお金(手数料)もかかってしまいます。

また、口座やカードに抜け漏れがあると、見えないバケツの穴に気づけず貯金がなかなか進まなくなってしまいます。

夫婦で決めたお金の管理方法をするうえで使わない口座やカードは思い切って解約してしまいましょう。

ざっくりでもいいので、必ず今月の目標貯金額を決める

お金の管理手順でも書いていますが、ざっくりとでもいいので必ず目標の貯金額を決めましょう。

目標がないと振り返りができませんし、何より家計管理がなあなあになってしまいます。

何のために家計簿をつけるのか、将来どうなりたいのか、そのためにお金を管理するんだと夫婦で声を掛け合っていきましょう。

お金の管理は3ヶ月は続ける

慣れないことをやるときはなかなか結果が出ないこともあります。

しかし、本記事で紹介している家計改善案、特に固定費の見直しをすれば確実に毎月の生活費は改善されていきます。

少なくとも3ヶ月は実施し、1円でも貯金が増えたら成功として続けていきましょう。

一喜一憂せず長期的なお金の増減を見る

お金の管理は長期的に進んでいることが大切です。

生活していると病気、冠婚葬祭、家電や家具の買い替えといった突発的な支出も出てきます。

単月でマイナスになってしまっても、半年後、一年後に今よりも貯金額・資産額がプラスになっていればいいのです。

長い目で見て最後に勝てるように、目先のマイナスに振り回されないようにしましょう。

辛い節約はしない

心が貧しくなるレベルの切り詰めた節約は辛く長続きしません。

たとえば固定費を削るときでも、生活の質を下げなくても安くできるサービスもたくさんあります。

前提として豊かな生活を送れていない状態は、ただ辛く、お金の管理のモチベーションも下がり、元の状態に戻ってしまう悪循環に陥ってしまうので避けましょう。

必ず夫婦で一緒にお金について話し合い、夢を語る

夫婦でお金を管理するのは、お金を貯めた先にある理想の未来を実現するためです。

- 「今月は〇〇円貯金できた」

- 「海外旅行まであと〇〇円だね」

- 「〇〇円たまったらちょっと贅沢しに行こう」

など、夫婦で夢を語り合うのはとても楽しいものです。

お金はあくまで未来を実現するツール。お金を貯めることがゴールではなく夫婦・家族の楽しい未来を実現するために家計管理することを忘れないようにしましょう。

お金を管理を通して夫婦の貯金・資産形成を加速させるアイデア

さいごに、夫婦でお金を管理し、貯金や資産を増えやすくするアイデアを紹介します。

固定費の見直し(ローン、保険料、サブスク、賃料、通信費など)

口酸っぱくいって大変恐縮ですが、まず何より固定費を見直しましょう。

不要な固定費を支払っているのは、穴の開いたバケツに頑張って水を注いでいる状態と同じです。

一つ改善できるだけで毎月数千円~数万円が浮くほどインパクトが大きいので、まず最初に検討しましょう。

給与天引き

給料に手を付ける前に、給与天引きの形で目標金額を先に貯金してしまうのもおすすめです。

先に貯金してしまえば、残ったお金を貯金するよりも家計管理の目標は簡単かつ確実に達成できます。

副業

この記事では「どうやって支出を減らすか」を中心に話してきましたが「どうやって収入アップさせるか」を考えたとき、副業はよい選択肢になります。

世の中は副業解禁の流れが広まっており、インターネットが普及したことで今では在宅でできる副業も増えてきました。

月に1万円でも稼げれば資産形成が加速しますので、積極的に検討してみましょう。

転職

収入アップを増やす選択肢として「転職」もおすすめです。

同じ業務内容なのに、会社が違うだけで給料福利厚生がよくなる場合も珍しくありません。

あるいは、給料はそのままだけど残業が減って家族との時間が増えてより幸せを感じられるようになるということも多くあります。(この場合は自分の時間単価が上がる)

今では終身雇用も崩壊している時代ですので、20年後、30年後に取り残されないように今から自分の市場価値を高めるために転職活動も視野に入れておきましょう。

市場価値が高まれば、おのずと収入の高い・好待遇の転職先が見つかります。

関連記事

積立NISA(株式、投資信託)

積立NISA(つみたてニーサ)とは、株式や投資信託などの売買で出た利益にかかる税金が免除される制度です。

日本の株式売買で利益が出ると20%ほどが税金として徴収されます(100万円の利益なら約20万円が税金で持ってかれる)が、NISA口座での取引であれば税金がかかりません。

また、株式や投資信託の投資は銀行に預けているよりも長期的に見て資産が成長しやすいので、夫婦でお金の管理ができて余剰資金がつくれてきたら毎月数千円~数万円ほど積立投資をチャレンジしてみましょう。

※投資する商品により元本割れのリスクがありますので、積立投資は必ず余剰資金で行いましょう。

夫婦のお金の管理方法まとめ

夫婦お金の管理方法について紹介してきましたが、いかがでしたか?

今の時代、現金で支払いをするのはもはやナンセンスです。

キャッシュレス化+家計簿アプリで家庭のお金の状態を把握し、夫婦で納得するお金の管理方法で貯金を増やしていきましょう。